اگرچه اندیکاتورها دارای تاخیر هستند، در مورد واگرایی، این ویژگی عقب ماندگی در واقع به ما کمک میکند تا نقاط ورود بهتر و قابل اطمینانتری را پیدا کنیم. واگرایی نه تنها توسط معاملهگران خلاف روند قابل استفاده هستند بلکه معاملهگران پیرو روند نیز میتوانند از واگرایی برای تعیین زمان خروج خود استفاده کنند. در صورت ترکیب واگرایی و همگرایی با سایر استراتژیهای معاملاتی میتوان نتایج خوبی را در معاملات بدست آورد.

واگرایی چیست؟

بیایید با واضح ترین سوال شروع کنیم و بررسی کنیم که واگرایی در واقع چیست و در مورد قیمت به شما چه میگوید.

هنگامی که قیمت یک higher high جدید ایجاد میکند، اندیکاتور در همان لحظه یک lower low نشان میدهد، زمانی که چارت قیمتی و اندیکاتور یا اسیلاتور مورد استفاده ما هماهنگ نباشند و با یکدیگر اختلاف داشته باشند یک واگرایی رخ میدهد.

به عبارت دیگر هرگاه اسیلاتور حرکت قیمت را تایید نکند میتوان گفت یک واگرایی شکل میگیرد.

به عنوان مثال در یک روند صعودی قیمت یک قله جدید ایجاد میکند، اما اسیلاتور ما در همان لحظه قله جدیدی ایجاد نکرده است. به این اختلاف واگرایی گفته میشود. یا در یک روند نزولی چارت قیمتی یک کف یا دره جدید ایجاد کرده، اما اسیلاتور ما آن را تایید نمیکند که در اینجا گفته میشود یک واگرایی مثبت داریم.

توجه داشته باشید واگرایی در یک روند صعودی باعث کاهش احتمالی قیمت میشود. همچنین همگرایی در یک روند نزولی باعث افزایش احتمالی قیمت میشود.

واگرایی RSI

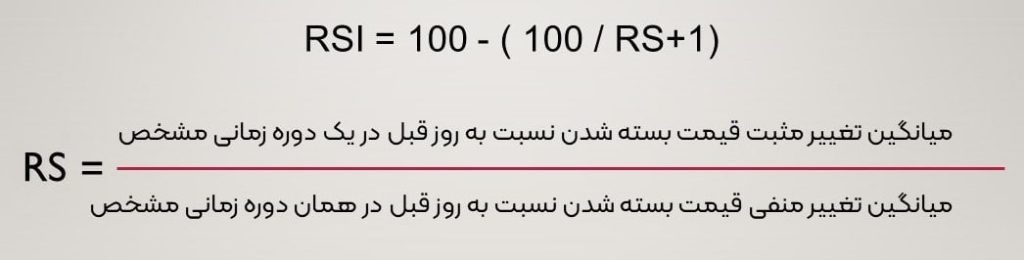

شاخص قدرت نسبي (RSI) اسیلاتوری است که توسط جی ویلز وایلدر معرفی شد. RSI با کنترل تغییراتی که در قیمت بسته شدن پدید میآید به اندازهگیری قدرت در هر یک از اقلام معاملاتی میپردازد. RSI یک اندیکاتور پیشرو یا دست کم همزمان است و هرگز یک اندیکاتور تأخیری محسوب نمیشود.

واگرایی را میتوان با اندیکاتورهای مختلفی مثل MACD ،CCI بررسی کرد. اما طبق تجربه بهترین آن RSI یا شاخص قدرت نسبی میباشد. RSI میانگین سود و ضرر را در یک دوره معین بررسی میکند. به عنوان مثال اگر RSI شما روی ۱۴ تنظیم شده باشد، کندلهای صعودی و نزولی را در ۱۴ کندل آخر بررسی میکند.

هنگامی که سطح RSI پایین باشد به این معنی است که کندل های نزولی در ۱۴ کندل گدشته بیشتر و قوی تر از کندل های صعودی بوده است.هرگاه سطح RSI بالا باشد بدین معنی است که کندل های صعودی بیشتر و قوی تر بوده اند.

آموزش واگرایی RSI

در طول روندها میتوانید از RSI برای مقایسه امواج روند استفاده کنید و قدرت یک روند را بررسی کنید. در اینجا سه سناریو وجود دارد و تصویر زیر تک تک آنها را نشان میدهد:

در حالت شماره ۱ به این نکته توجه داشته باشید، وقتی که RSI به بالاترین سطح خود میرسد به این معنی نیست که روند ضعیف شده است و احتمال ریزش وجود دارد بلکه در این حالت قیمت همچنان مومنتوم خود را حفط میکند (این اشتباه را اکثر تریدرها انحام میدهند). این فقط بدان معنی است که روند بدون تغییر پیش میرود.

همانطور که در تصویر زیر در حالت شماره(۲) میبینید، RSI در طول روند صعودی سالم و قوی به بالاترین سطح خود می رسد(بالای سطح ۷۰). این بدان معناست که تعداد شمعهای صعودی بیشتر و بزرگتر در موج روند اخیر نسبت به موج قبلی وجود داشته است.

در حالت (۳) میبینید که قیمت در طول یک روند صعودی به بالاترین حد خود میرسد، اما RSI شما به پایینترین سطح خود میرسد (به پایینتر از سطح ۷۰). به این معنی است که آخرین شمعهای صعودی به اندازه عملکرد قبلی قیمت قوی نبوده و روند رو به کاهش است. این همان چیزی است که ما آن را واگرایی مینامیم و در تصویر زیر، واگرایی نشان دهنده پایان روند صعودی است و روند نزولی را ممکن میسازد.

مشاهده یک واگرایی به شما میگوید که پویایی روند در حال تغییر است و اگرچه هنوز هم میتواند یک روند واقعی به نظر برسد، اما پایان احتمالی این روند نزدیک است.

الگوی چالهها و قلهها در RSI با تغییر دوره زمانی آن دستخوش تغییر نمیشود بلکه در دورههای زمانی کوتاه مدتتر مثل ۷ یا ۹ روزه سیگنالهای صادر شده توسط RSI آشکارتر و واضحتر میگردند.

RSI بین ۰ و ۱۰۰ نوسان میکند. وقتی RSI به یک قله میرسد و به سمت پایین تغییر جهت میدهد نشان دهنده وجود یک قله در نمودار قیمت در همان منطقه است. وقتی RSI با کاهش خود یک کف تشکیل میدهد و از آن نقطه با سمت بالا تغییر جهت میدهد به معنای تشکیل یک کف در نمودار قیمت در همان منطقه است.

این تغییر جهتها در بازارهای مختلف و حتی در یک بازار، بسته به این که در دوران نزولی خود به سر ببرد و یا در دوران صعودی در سطوح مختلفی انجام میشوند.

محدودههای اشباع خرید و اشباع فروش برای هر بازار و برای هر سال متفاوت هستند. هیچ سطح طلائی وجود ندارد که تمام سقفها و کفها را در بر گیرد. سیگنالهای اشباع خرید و اشباع فروش مانند این است که با خواندن عدد دماسنج بگوئیم امروز یک روز سرد است یا یک روز گرم. یک دمای خاص که در زمستان به معنی یک روز گرم است ممکن است در تابستان یک روز خنک محسوب شود.

خطوط مرجع افقی در RSI باید طوری تنظیم شوند که با بالاترین قلهها و پایینترین چالههای RSI دارای تقاطع باشند. این خطوط معمولا در اعداد ۳۰ و ۷۰ رسم میشوند.

بعضی از معاملهگران از سطوح ۶۰ و ۸۰ در بازارهای صعودی و از سطوح ۲۰ و ۹۰ در بازارهای نزولی استفاده میکنند. برای رسم این سطوح میتوانید از قاعده ۵ درصد نیز استفاده كنید. بدین ترتیب که سطوح مرجع RSI را طوری رسم کنید که RSI کمتر از ۵% زمان خود در ۴ تا ۶ ماه گذشته را فراتر از این خطوط گذرانده باشد و سپس هر ۳ ماه یکبار این سطوح را مورد بازبینی و تنظیم مجدد قرار دهید.

معنی Divergence چیست؟

Divergence یک ابزار بسیار قدرتمند برای ترید کردن است. معاملهگری که بداند چگونه در شرایط مناسب بازار با سیگنالهای صحیح معامله کند، میتواند روش قوی و موثری برای گرفتن سود از بازار را ایجاد کند.

چگونه با divergence ترید کنیم

واگرایی همیشه منجر به برگشت کامل روند نمیشود و اغلب قیمت فقط پس از واگرایی وارد یک موج اصلاحی میشود. به خاطر داشته باشید که واگرایی فقط نشانه از دست دادن شتاب و مومنتوم است، اما لزوماً نشان دهنده تغییر کامل روند نیست.

برای جلوگیری از ورودهای اشتباه به شدت توصیه میکنیم که معیار و ابزارهای تاثیر گذار دیگری را به استراتژی خود اضافه کنید. divergence به تنهایی آنقدر قوی نیست که برای گرفتن پوزیشن فقط به آن متکی باشید.

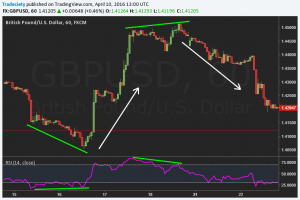

در زیر میبینیم که چگونه قیمت ۲ واگرایی ایجاد کرده اما قیمت هرگز ریزش نداشته است. بنابراین، divergence بسیاری از مواقع فقط اصلاحات را نشان میدهد.

اینکه در چه مکانی بدنبال واگراییها هستید بسیار مهم است. بهتر است که منتظر رسیدن قیمت به یک ناحیه حمایتی و مقاومتی مهم باشید و سپس بعد از شکست خط روند وارد معامله شوید.

تصویر زیر یک مثال عالی است: در سمت چپ، روند صعودی را مشاهده میکنید که دارای دو واگرایی است. با این حال، اولین مورد به طور کامل شکست خورد و دومی به یک سود بزرگ منجر شد. چه فرقی داشت؟ وقتی نگاهی به چارچوب زمانی بالاتر در سمت راست میاندازیم، میبینیم که اولین واگراییها در وسط هیچ کجا اتفاق افتاده و واگرایی دوم در یک سطح مقاومت بسیار مهم (خط زرد و پیکان زرد) شکل میگیرد. به عنوان یک معاملهگر، ابتدا مناطق حمایت/مقاومت خود را مشخص کرده و سپس اجازه میدهید قیمت به آنجا برسد. چنین رویکردی عملکرد شما را تا حد زیادی بهبود خواهد بخشید.

منبع: Tradeciety.com